物価高などの影響で「家計が苦しい」と感じている方も多いのではないでしょうか。

そこで今回は全国の社会人男女500人にアンケート調査を実施。

- 調査対象:全国の社会人男女

- 調査期間:2022年12月6日~7日

- 調査機関:自社調査

- 調査方法:インターネットによる任意回答

- 有効回答数:500人(女性354人/男性146人)

- 回答者の年齢:10代 0.6%/20代 18.0%/30代 40.6%/40代 25.4%/50代 12.8%/60代以上 2.6%

回答数の多かった順にランキング形式で紹介しています。

「家計が苦しいとき」や「家計の赤字危機を立て直すために取り組んでいる方法」について聞きました。

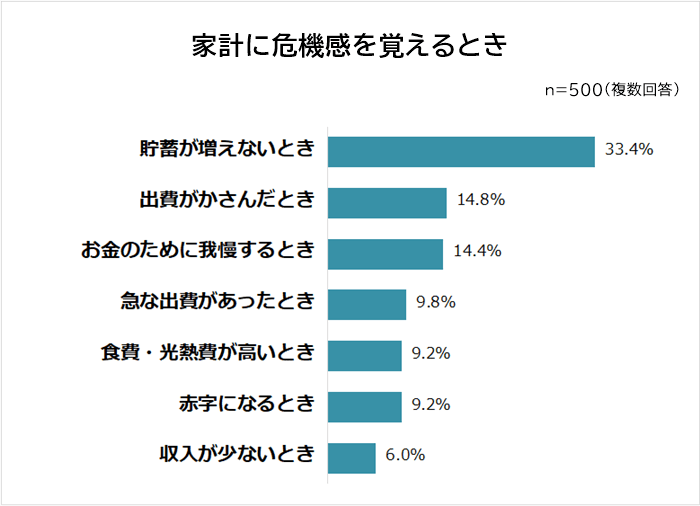

家計が苦しいと感じるときランキング

全国の社会人男女500人に「家計が苦しいと感じるとき」を聞いたところ、回答は以下のようになりました。

1位になったのは「貯蓄が増えないとき(33.4%)」です。

2位「出費がかさんだとき(14.8%)」、3位「お金のために我慢するとき(14.4%)」、4位「急な出費があったとき(9.8%)」と続きます。

貯蓄を家計のバロメーターにしている人が多いとわかります。

また「お金のために好きなものを我慢するときや、お金がなくて外食に行けないとき」という声もありました。

実際に「貯蓄が減った」「赤字」などの問題が起きていなくても、「自由にお金を使えない現状」「余裕がない状態」に危機感を覚える人も多いようです。

では具体的な回答を紹介していくのでチェックしてみてください。

家計が苦しいと感じるとき1位 貯蓄が増えないとき

- 貯金用に回そうと思ったお金がカードの支払いなどで必要になり、結局貯金ができなかったとき(26歳 女性)

- 節約術を使って切り詰めているつもりなのに、貯金がほとんど増えないとき(30歳 女性)

- 通帳の残高が徐々に減っていくのを見たとき(55歳 男性)

1位は「貯蓄が増えないとき」でした。

「予定していたほど貯蓄に回せなかったとき」「貯蓄を取り崩したり、貯蓄額が減っているのを見たりしたとき」などに危機感を覚える人が多数。

家計が苦しいと感じるとき2位 出費がかさんだとき

- 「車のタイヤ代」「家電の購入」など、大きなお金が出ていくとき(28歳 女性)

- 衝動買いしてしまったとき(32歳 女性)

- 子どもたちの進学時期(48歳 男性)

2位は「出費がかさんだとき」でした。

「衝動買いしてしまった」「仕事が忙しく、ランチや夕食が外食メインになってしまった」などの場合には、一時的に出費が増えてしまいますよね。

出費がかさんだことにより、カードの引き落としや光熱費の支払いにしわ寄せがあると大変ですね。

また税金や車の維持費など「予め支払いがあるとわかっていた出費」であっても、一気に支払うと家計に危機感を覚える人も多いようです。

家計が苦しいと感じるとき3位 お金のために我慢するとき

- 友達に誘われたりしても、金欠で外食にいけない(26歳 男性)

- 牛肉や海老など、好きな食べ物が買えなくて我慢するとき(30歳 女性)

- 趣味関連アイテムの購入を躊躇してしまう。高い食材を買い控える(49歳 男性)

「お金のために我慢するとき」が3位。

「自由に使えるお金が少ないとき」「贅沢できないとき」と言い換えてもいいでしょう。

お金がなかったり収支が心配になったりして「趣味アイテム」「洋服」「外食」などを我慢するとき、危機感を覚える人も多くなりました。

家計が苦しいと感じるとき4位 急な出費があったとき

- 月の出費にイレギュラーが出てしまったとき(30歳 男性)

- 家電が続けて壊れたとき(47歳 女性)

- 医療費など、予定外の出費がかさんだときです(57歳 男性)

4位は「急な出費があったとき」でした。

「冠婚葬祭」「家電の故障」「病気やケガ」などで、予定外の出費が発生したときに「まずい」と感じる人もいます。

急な出費に備えて「予備費」をつくっていても、出費が高額だと対応しきれないこともあるでしょう。

例えば「事故で車を買い替えなくてはいけなくなった」「大型家電が立て続けに壊れた」などの場合です。

家計が苦しいと感じるとき5位 食費・光熱費が高いとき

- 物価上昇。スーパーで食品を買うとき、やはり毎日買うものなので、値段が上がっていると「量を減らしたり質を落としたりしないといけないな」と考えてしまいます(29歳 女性)

- 思ったよりもガス代や電気代が高額で、値上げの影響を強く感じたとき(34歳 女性)

- 食品や電気料金などが値上がりするというニュースを見たとき(40歳 男性)

5位は「食費・光熱費が高いとき」。

光熱費の請求額を見たり、スーパーで食品の値段を見て「高くなった」と感じる人も多いのではないでしょうか。

物価高だと以前と同じものを買っていても生活費が増え、家計は厳しくなります。

「光熱費や食品が値上がりする」というニュースを見て、危機感を覚えた人もいました。

家計が苦しいと感じるとき同率5位 赤字になるとき

- 収入より支出が多いときや、赤字が数ヶ月続いたとき(28歳 男性)

- 家計簿をつけていてマイナス収支が続いたとき(34歳 女性)

- どんなに頭を捻っても赤字予算で、実際には予算をさらに上回るほどの赤字になるとき(46歳 男性)

同率5位は「赤字になるとき」。

一時的な赤字なら「今月は仕方ない」と思えますが、赤字が続くようだと危機感は強くなるでしょう。

家計が苦しいと感じるとき7位 収入が少ないとき

- 夫のボーナスが減ったとき(28歳 女性)

- 固定給ではないため、給料が低めの月は家計が厳しくなります(36歳 女性)

- 収入が減った(44歳 男性)

7位は「収入が少ないとき」。

時間給や出来高制で働いていると、収入が少ない月は生活が苦しくなりがちです。

また固定給の正社員でも「ボーナスが減った」「残業しなくなった」「降格した」などの理由で、収入が減ることもあります。

予定していた額の収入が入ってこないと、「今月どう乗り切ろう」と悩みますね。

収入減が続いて、転職や副業を考える人もいるでしょう。

「我が家は家計の危機を迎えているのだろうか」と心配な人は、今回のアンケート結果にいくつ該当するかチェックしてみてください。

チェックが多い場合は、家計が危険水域を迎えている可能性も。

もちろん出費がかさんだり、急な出費があっても対応できているようなら危機度は高いと言えませんし、逆に「赤字」になるようであれば、早急に対策を考えなくてはいけない危機レベルです。

また一時的に出費がかさんでいるのか、ずっとお金の我慢を強いられていて、貯蓄もできない状態なのかによっても、危機感は変わってくるでしょう。

長期的に危機感を覚えることが多いご家庭は、以降の章で紹介している「家計の危機を立て直すための取り組み方法」や「家計管理のやり方」を参考にしてみてください。

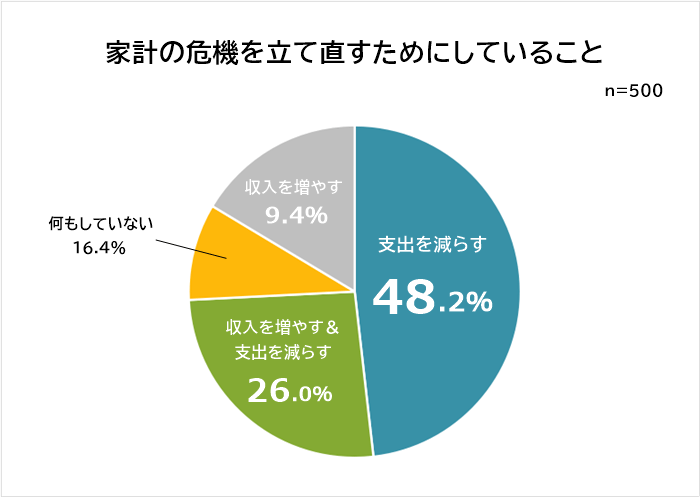

家計が苦しいのを立て直すために「支出を減らしている」が約5割

続いて、「家計の危機を立て直すためにしていること」を聞いたところ、回答は以下のようになりました。

もっとも多かったのは「支出を減らす(48.2%)」です。

次いで「収入を増やす&支出を減らす(26.0%)」、「何もしていない(16.4%)」、「収入を増やす(9.4%)」の結果となりました。

家計に危機を感じたとき、支出を減らそうと取り組む人が多いとわかります。

「お金を使いすぎたので、しばらく節約しよう」と考えるのは、自然な流れでしょう。

しかし「収入が大幅に減った」「慢性的にかなりの赤字」という場合には、少し支出を減らすだけでは、状況は改善しないと考えられます。

相当無駄遣いしている人でない限り、減らせる支出は限られるからです。

「節約しても状況が改善しない場合」「節約できる支出がない場合」には、収入を増やす方法も考えるべきです。

まずはどれぐらい家計が危機なのか把握しましょう。

頑張って支出を減らす程度で立て直せるのか、節約程度では立て直せない状況なのかによって対処方法も変わってきます。

家計を把握するためには、お金の使い方を可視化できる家計簿がおすすめです。

もちろん手書きでもいいですし、エクセルや家計簿アプリなどに入力するのもいいでしょう。

まずは支出を「食費」「住居費」「娯楽費」など大まかな項目にわけて、お金の流れや家計の状況を確認してみてください。

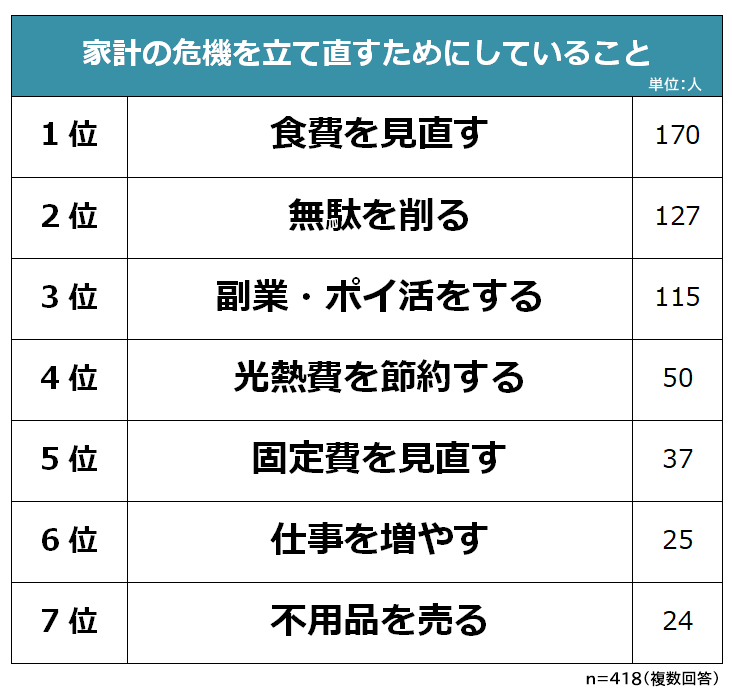

家計の赤字危機を立て直すための取り組み方法ランキング

「家計の赤字危機を立て直すために何かしら取り組んでいる」と回答した418人に、具体的な方法について聞きました。

その結果、1位になったのは「食費を見直す(170人)」でした。

2位「無駄を削る(127人)」、3位「副業・ポイ活をする(115人)」、4位「光熱費を節約する(50人)」と続きます。

全体的に「支出を減らすための工夫」が多くランクインしています。

「家計の危機を立て直すために支出を減らす」と答えた人が多かったので、納得の結果です。

また家計の危機を立て直すための前提として「家計簿をつけたりファイナンシャルプランナーに相談したりして、家計を可視化する」と答えた人も22人(8位)いました。

「節約ポイント」を決めるために、まず家計を可視化するのは有効でしょう。

では具体的な回答を紹介していくので参考にしてみてください。

家計の赤字危機を立て直すための取り組み方法1位 食費を見直す

- できるだけ安いスーパーに行く(23歳 女性)

- とにかく外食をしない。最近は自炊に加え、お弁当と水筒を持参し、貯金額を増やせるようにしています(36歳 女性)

- 肉を少なくして代わりに卵で栄養バランスをキープしつつ、食費を削る(42歳 男性)

1位は「食費を見直す」でした。

「安い食材をまとめ買い」「外食をせず自炊」「節約レシピを参考にする」などの工夫で食費を減らしているという人が多数。

自炊したりお菓子を控えたりするのは、家計だけではなく身体にもよさそうですね。

家計の赤字危機を立て直すための取り組み方法2位 無駄を削る

- 無駄な買いだめをしない(41歳 女性)

- 不要なものは買わない。以前は「マンガ雑誌購入」「スマホゲーム課金」に月1万円程度使っていましたが、半分以下にしました(54歳 男性)

- 衝動買いはせず、今すぐ必要なものでなければいくら安くても買わない。新品でなくてはいけないもの以外は中古ですます(63歳 男性)

2位は「無駄を削る」でした。

買いたいものがあっても、「本当に必要か?」「今買わなくてはいけないものか?」と自問自答してみる人も多いようです。

「欲しいものではなく必要なものを買う」と答えた人もいました。

また「欲しいものはまず中古品で探してみる」というコメントも目立ち、新品にこだわらない人が多いこともわかりました。

家計の赤字危機を立て直すための取り組み方法3位 副業・ポイ活をする

- 副業で月数万円の収入を得ている(31歳 女性)

- なるべくポイント還元があるクレジットカードやバーコード決済で支払う(44歳 女性)

- アンケートサイトにせっせと応募して少しでもポイントを稼ぎ、灯油代の一部にあてる(66歳 男性)

「副業・ポイ活をする」が3位。

収入アップのため本業のシフトや残業時間を増やしたくても、自分の都合だけではなかなか増やせません。

そのため副業やポイ活(ポイント活動)で補っている人が多いのでしょう。

家計の赤字危機を立て直すための取り組み方法4位 光熱費を節約する

- 電気代を節約するために、早く寝る(23歳 女性)

- 待機電力を減らせるようにコンセントの接続を見直した。エアコンを使わず、毛布や着る服の枚数を増やした(36歳 女性)

- 無駄な電気は消す(57歳 男性)

4位は「光熱費を節約する」でした。

「こまめに電気やテレビを消す」「エアコンと断熱アイテムを併用」「お風呂の追い炊きを減らす」「余熱調理」などの方法で光熱費が節約できます。

また光熱費を安くするため、電気・ガスの契約先を変更した人もいました。

家計の赤字危機を立て直すための取り組み方法5位 固定費を見直す

- 携帯電話代などの固定費を見直し、格安SIMに変えた(35歳 女性)

- 携帯のプランを変更しました(40歳 男性)

- 保険の見直し(57歳 男性)

5位は「固定費を見直す」。

具体的には「スマホのプラン変更」「保険の見直し」をした人が多数。

他には「ローンの借り換え」で月々の負担が軽くなることもあります。

固定費を安くしたりなくしたりできれば、節約効果がずっと続きます。

家計の赤字危機を立て直すための取り組み方法6位 仕事を増やす

- 仕事のシフトや労働時間を増やす(26歳 男性)

- アルバイトを週2から週3へ増やす(37歳 女性)

- 自らの仕事を増やすよう努力し、実行する(50歳 女性)

6位は「仕事を増やす」。

アルバイトやフリーランスですと、比較的労働時間や仕事量を増やしやすいメリットがあります。

仕事を増やせばもちろん収入が増えますから、家計に余裕が生まれます。

例えば「赤字をカバーできる分だけ」「ちょっとした贅沢を楽しむ分だけ」でも、アルバイトなどを増やしてみてはいかがでしょうか。

家計の赤字危機を立て直すための取り組み方法7位 不用品を売る

- フリマアプリで不用品を売っている(26歳 男性)

- いらないものを売る(38歳 女性)

- 売れそうなモノを売る(47歳 女性)

7位は「不用品を売る」。

リサイクルショップよりも、フリマアプリやネットオークションを活用している人が目立ちました。

不用品を売れば、部屋や家がスッキリするので気持ちもいいですね。

ただ不用品の数には限りがあり、売りたいときにすぐに売れるとも限りません。

家計の危機を立て直すためには、まずは支出の無駄を削りましょう。

無駄な支出をなくすだけで、黒字に転換できたり、貯蓄できるようになることもあります。

アンケート結果では「食費を見直す」が1位となりましたが、食費の見直しを最初に行うのは待ってください。

食費は身近な支出なため、支出削減の取り組みがしやすい支出項目のひとつです。

ただ、安い食材を探してスーパーを回ったり、食べたいものを食べられないストレスは意外と大きく、長続きしないことも。

家族がいる人は、家族みんなの協力を得る必要もあります。

もちろん家庭によって家計状況は異なるため一概には言えませんが、まずは無駄を削ることから始めてみてください。

その後、固定費の見直しや、食費・光熱費の節約に取り組んでみてはいかがでしょうか。

おすすめな家計管理のやり方

家計を上手くやりくりするためにおすすめしたい「家計管理の方法」を5つ紹介します。

- アプリで家計簿をつける

- クレジットカードや電子マネー決済を利用する

- 先取り貯金する

- 「ATMからお金を下ろす回数」を減らす

- 袋分けでお金を管理する

順番に解説していくので参考にしてみてください。

おすすめな家計管理のやり方アプリで家計簿をつける

家計管理のために家計簿をつけたいけれど、面倒で続かない人も多いのではないでしょうか。

家計簿をつけるのが続かない人には、家計簿アプリをおすすめします。

お金を使ったその場ですぐに入力できるのでつけ忘れを防げるし、スマホ入力が簡単だから続けやすいです。

収支の内訳や推移をグラフ化できるアプリも多く、紙で管理するより家計が可視化しやすい点もメリットといえるでしょう。

より入力を簡単にするために、以下のような機能がついているアプリもあります。

- レシートをカメラで撮影すれば、自動入力してくれる機能(レシート読み取り機能)

- 銀行口座やクレジットカードの利用履歴をアプリに反映させる機能(連携機能)

- 家族と共有できる機能

おすすめの家計簿アプリをいくつか紹介します。

| マネーフォワードME | 電子マネー、クレジットカード、銀行口座、お金の出入りを一箇所で確認できる。 |

|---|---|

| Zaim | スマホのカメラでレシートを撮影するだけで、品名や金額を自動で読み取り。銀行口座や複数のクレジットカードの入出金の明細を自動で家計簿に反映後、まとめて確認可能。 |

| Moneytree | 銀行、クレジットカード、電子マネー、ポイント・マイル、証券などの複数の金融サービスを全て1つのアプリで一元管理。AIが明細を学習して自動的に支出をカテゴリ別に振り分けてくれる。 |

おすすめな家計管理のやり方クレジットカードや電子マネー決済を利用する

家計管理の方法としては、クレジットカードや電子マネー決済の利用もおすすめです。

クレジットカードや電子マネーなら、会員ページや専用アプリで利用明細を簡単にチェックできるからです。

こまめに利用明細をチェックすれば「使いすぎているから注意しよう」「今月はあと○円くらいなら使って大丈夫」といった意識づけができます。

支払いを特定のカードや電子マネーにまとめれば、家計簿なしで支出を管理することも可能となるでしょう。

複数のカード・決済機能を使い分けている場合でも、家計簿アプリと連携できるサービスなら一括管理可能です。

またカードや電子マネーによっては、利用するとポイントがついてくるぶんお得になる点も見逃せません。

おすすめな家計管理のやり方先取り貯金する

「なかなか貯金が増えないから家計管理したい」と考えている人もいるでしょう。

貯金したい場合におすすめなのは、「先取り貯金」です。

先取り貯金とは、給料が入ったらまず貯金分を差し引いてしまう方法のこと。

貯金分を先にとりわけてしまうため、確実に貯金が増えていきます。

先取り貯金の具体的な方法としては、以下のものがあります。

- 社内預金

- 財形貯蓄

- 銀行の自動積立定期預金

- つみたて投資(NISAやiDecoなど)

- 積立型の保険

「社内預金」「財形貯蓄」は企業によって制度の有無が異なります。

一方「自動積立定期預金」「つみたて投資」などは誰でもできます。

おすすめな家計管理のやり方「ATMからお金を下ろす回数」を減らす

現金派の場合、「ATMでお金を下ろす回数」を減らすのもおすすめの方法といえるでしょう。

例えば「月1回、給料日後にしかお金を下ろさない」などと決めます。

すると手元のお金だけでやりくりすることになるので、自然に節約の意識が働くはずです。

ただ「意志の力」が重要な方法ですので、「月1回お金を引き出すときに、多めに引き出してしまう」「つい決めた回数以上に引き出してしまう」といったことも考えられます。

おすすめな家計管理のやり方袋分けでお金を管理する

費目ごとに家計管理したい場合には、袋分けでお金を管理するのもおすすめです。

費目ごとに袋に分けることで、支出と残額が見えやすくなるからですね。

具体的には、毎月のお給料が入ったら現金を引き出し、次の例のように封筒をわけて管理します。

| 食費 | 50,000円 |

|---|---|

| 日用品 | 10,000円 |

| 趣味・娯楽 | 10,000円 |

| 光熱水費 | 20,000円 |

まとめ

最近は物価高ですから「去年と同じように暮らしているのに、なんだか家計が苦しいな」「全然貯金が増えないな」と感じている人も多いかもしれません。

「苦しいな」「まずいかも」など家計に危機を覚えたときには、食費や光熱費を減らす努力する人が多くなっています。

しかし食費や光熱費を月数万円単位で節約するのはかなり大変。

一方アルバイトや副業で月数万円稼ぐのは意外と簡単です。

家計に強い危機感をもっている方は「支出減」と同時に「収入増」にも取り組んでみてはいかがでしょうか。

最後に当記事の監修者、ゆうりFP株式会社代表の四方裕伸氏からアドバイスいただいたので紹介します。

家計のやりくりにお悩みの方は参考にしてみてください。

私は、住宅ローンを組んでマイホームを建築した1か月後に勤めていた会社が倒産した経験がございます。

このように自分を取り巻く環境がマイナスに変化した時、皆様と同じように、いらだち、怒りを覚えました。心がけたことは、1つだけです。それは焦らないことです。「焦り」や「思い込み」は判断を鈍らせると実感してきました。

家計に危機を感じた時の原因は世の中の物価高騰など、多くは自分たち自身のせいではありません。だから、私の場合いつも気が動転します。

そんな時は、「焦る」と取り戻そうとしますが、「落ち着く」と前に進もうと考えます。

食事代を減らさなければいけないのなら、「少ない食事代で今までよりおいしいご飯を見つけよう。」と思う方が、「今までの食事が食べられなくなると困る。どうしよう。」と思うよりずっと家計改善につながることは確かです。だから「落ち着け」といつも心に言い聞かせています。

アンケートでも分かるように、皆様がしている家計の危機を立て直すための行動は3つ。①「収入を増やす。」②「生活費を切り詰める。」③「固定費を減らす。」です。

3つのうち、どれから立て直すのが一番効率の良い方法であるかは、実は各家庭の状況によって違うのです。

それを落ち着いて、正しく判断するためには、ファイナンシャルプランナーに相談する方法がおすすめです。その後、家計を正しく立て直すために、じっくりと各専門家や専門サイトを探してみることをお勧めします。これは心配を軽減するための近道となると思います。

監修者プロフィール

四方裕伸氏

ハウスメーカー勤務を経て、2009年に損害保険代理店として独立の道を歩む。現在ゆうりFP㈱の代表として、FP事務所、不動産会社、保険代理店、建築士事務所を経営しながら各現場で幅広くご相談に対応させていただいております。

当社オリジナルの「家計簿を付けなくても、年収と年間貯蓄額と月固定費の3つの数字で家計改善のポイントをアドバイス」が好評です。

■ゆうりFP株式会社公式ホームページ

https://ulifp.com/