【リボ払いがやばい】305人に聞いた返済が苦しい場合の対処法

クレジットカードのリボ払いを利用すると、毎月の支払い金額を一定にできます。

「欲しいものを一括で買えないとき」「支出を一定にしたいとき」などには便利ですが、「なかなか完済できず苦しい」といった悩みの声も耳にします。

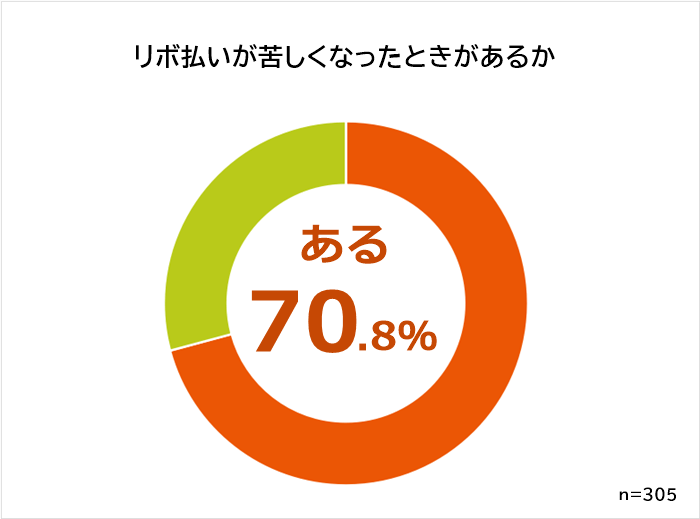

実際どうなのかを知るため、リボ払いを利用したことがある305人を対象に「リボ払いを利用して苦しんだ経験がありますか」の独自アンケート調査を行ったところ、回答は以下の結果となりました。

「ある」と答えた人が70.8%と、多くの人がリボ払いの支払いの返済に苦しんだ経験があるとわかります。

上記の結果からも、リボ払いを利用する際は、返済や支払いに苦しむ可能性があることを理解しておきましょう。

考えられる大きな要因として、手数料負担による支払い総額の増加が挙げられます。

では、理解して利用したものの、リボ払いが苦しくなった場合はどうすればいいのでしょうか。

「リボ払いの返済が苦しい場合の対処法」についても紹介します。

- 調査対象:リボ払いを利用したことがある方

- 調査期間:2023年7月23日~8月7日

- 調査機関:自社調査

- 調査方法:インターネットによる任意回答

- 有効回答数:305人(女性160人/男性145人)

- 回答者の年代:20代 19.0%/30代 35.7%/40代 24.3%/50代 16.7%/60代以上 4.3%

リボ払いの返済が苦しい場合の対処法|305人の回答を紹介

それでは、リボ払いの返済が苦しい場合の対処法を見ていきましょう。

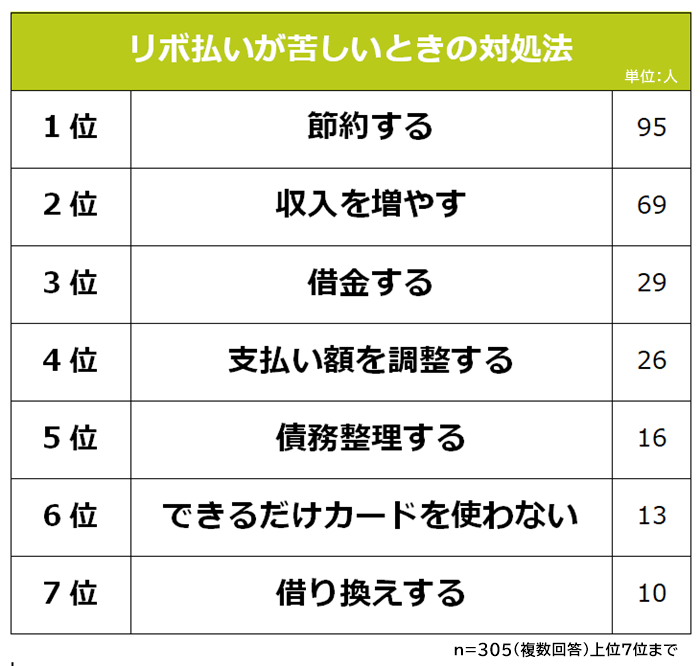

リボ払いを利用したことがある305人に「リボ払いが苦しいときの対処法」を聞いたところ、回答は以下のようになりました。

1位になったのは「節約する(95人)」です。

2位「収入を増やす(69人)」、3位「借金する(29人)」、4位「支払い額を調整する(26人)」と続きます。

以降、5位「債務整理する(16人)」、6位「できるだけカードを使わない(13人)」、7位「借り換えする(10人)」の結果となりました。

具体的な対処法について解説するので、リボ払いが苦しいときのヒントにしてみてください。

いまよりも生活費を節約する

まずは、いまよりも生活費を節約することから始めてみましょう。

独自アンケート調査の結果からもわかるように、身近な出費である生活費を節約する人が多くなっています。

- 生活を切り詰めた(28歳 女性)

- 毎日の節約で、リボ払いにあてるお金を工面しました(33歳 女性)

- なるべく光熱費や食費を抑えて対処した(46歳 男性)

おすすめなのは、固定費を見直すこと。

毎月決まった支出の固定費を抑えられれば、長期的に節約効果を受けられます。

節約しやすい固定費は次のとおり。

| 固定費 | 節約例 |

|---|---|

| 通信費(スマホ、インターネットなど) | 格安スマホに乗り換える |

| 保険料(医療保険や生命保険など) | 掛け捨てに契約内容を変更する |

| サブスク(音楽、映画、雑誌など) | 利用頻度の低いサービスを解約する |

| 光熱費(電気、水道、ガスなど) | 契約会社や料金プランを変更する |

| 住居費(家賃、住宅ローンなど) | 住宅ローンの借り換え |

ただし、引っ越しを伴う家賃の節約は、引っ越し業者費用や敷金などがかかるため、注意が必要です。

もちろん、以下の変動費を節約するのもおすすめです。

- 食費

- 日用品費

- 交通費

- 交際費

- 娯楽費

変動費に関しては、無理のない範囲で節約を心がけましょう。

無理な節約がストレスにつながり、買い物でストレス発散という悪循環に陥る可能性も。

リボ払いの返済期間が長期化している場合は、ぜひ生活費の中でも固定費の見直しを優先的に進めてみてはいかがでしょうか。

収入を増やすための努力をする

収入を増やすための努力をして、リボ払いの返済に回すのもひとつの対処法です。

手持ちのお金が増えれば返済や生活にも余裕が出るため、苦しさも軽くなるでしょう。

本業以外の収入を増やすには、独自アンケート調査でも回答があった、「バイト」「クラウドソーシング」などの副業がおすすめ。

- バイトを増やしてさっさと返済しました(29歳 女性)

- 本業以外にアルバイトを始めた(32歳 女性)

- リボ残高が減らないため、副業を開始した(43歳 男性)

本業のかたわら、休日やスキマ時間などを活用して収入を得られます。

リボ払いが長期化しているなら、転職するのも選択肢のひとつです。

副業での収入増よりも、転職による年収アップは、副業の収入増よりも大きな効果が期待できるからです。

さらに毎月の給料が上がれば、安定した収入アップ効果を得られる点も魅力といえるでしょう。

ただし、必ず年収アップ転職が成功するわけではないので、転職を検討する際は転職エージェントへの相談をおすすめします。

副業や転職におすすめのサービスと公式サイトを紹介するので、興味がある方はチェックしてみてください。

副業OKのバイト求人豊富。幅広い年代に利用されている。

【公式】https://townwork.net/

幅広いジャンルを網羅。スキルが活かせる案件を探せる。

【公式】https://crowdworks.jp/

20代・30代の転職を徹底サポート。条件交渉にも強い。

【公式】https://mynavi-agent.jp/

信頼できる人から借金してリボ払いの支払いに充てる

信頼できる人から借金して、リボ払いの支払いに充てる対処法もあります。

家族や親しい友人であれば、無利子で借りられる可能性もあるため、手数料のかさむリボ払いを完済できれば、これ以上の負担から解放されます。

独自アンケート調査でも、借りた相手は「友人」「親」という声が多かったです。

- 友人へ相談して無利子で借りました(28歳 男性)

- 催促の電話が毎日鳴るのに耐えられず、両親に事情を説明してお金を借り、返済しました(34歳 男性)

- 親に借りたときもあるし、キャッシングして支払いに充てたこともある(48歳 女性)

ただし、リボ払いの支払いが多額だと貸してもらえない可能性もありますし、借金の理由を伝える必要もあります。

金額や理由によっては人間関係が悪化する恐れもあるため、借りる相手は慎重に選びましょう。

また、借金の方法として「カードローン」や「キャッシング」も挙げられますが、利用する際はリボ払いの手数料より金利が低いかを確認するのがポイントです。

以下に、「リボ払い」「カードローン」「キャッシング」各種借り入れ方法の金利例を紹介します。

| 借入方法 | 金利・手数料率例 |

|---|---|

| リボ払い | 三井住友カード:手数料率15.0%(※1) |

| カードローン(銀行系) | 三井住友銀行カードローン:1.5~14.5%(実質年率) |

| カードローン(消費者金融) | アコム:3.0~18.0%(実質年率) |

| クレジットカードのキャッシング | 楽天カード:18.0%(実質年率) |

2025年1月時点

(※1)カードの種類によって、手数料率は異なります。

銀行系カードローンを除いては、リボ払いより金利が高い傾向に。

リボ払いより、さらに高い金利でお金を借りてしまうと負担は増えてしまいます。

カードローンやキャッシングで借りすぎると多重債務の状態になり、返済が滞ってしまう可能性もあるので注意しましょう。

リボ払いの月々の支払い額を調整する

リボ払いの支払いが厳しい場合は、支払い額を調整するのもひとつの対処法です。

リボ払いでは、月々の支払い額を「3,000円」「10,000円」などと自分で設定できます。

そのため支払いが厳しいときには、月々の支払い額を下げることで、当月の支払いを楽にできるでしょう。

ほとんどのカード会社では、ネット上やコールセンターで変更手続きが可能です。

ただし、支払い額を減らすと支払いの期間が延びてしまうため、結果的に手数料の総額が増えてしまうことには注意が必要です。

- 一時的な負担軽減であることを認識する

- 支払い期間を延長すると追加の負担が発生することを理解する

一方で、次のような人も。

- 払っても払っても終わらないのを見るのが苦痛だったため、支払う額を増額した(36歳 女性)

一括返済や支払い額を増額すると一回あたりの負担は増えますが、早く返済することで支払い総額を減らせます。

長々とリボ払いの支払いを続けるのがしんどい人には、支払い額の増額調整による早期返済は有効な方法だと言えるでしょう。

リボ払いの支払いがしんどい場合は債務整理を検討する

リボ払いの支払いがあまりにもしんどいなら、債務整理を検討してみるのもいいでしょう。

債務整理することで、借金を減らしたり返済を猶予してもらったりすることが可能です。

実際に独自アンケート調査でも、さまざまな事情で債務整理を選択した人がいました。

- 元金が減らずに苦しくなったため、任意整理を行った(39歳 男性)

- 病気で仕事を増やせなかったので、弁護士さんに相談して債務整理をして、個人再生を行いました(41歳 女性)

- リボ払いが限度額いっぱいになり支払いが追い付かなくなったため、債務整理を行った(45歳 男性)

主な債務整理の手続きは以下のとおりです。

| 任意整理 | 利息をカットしたり返済期間を見直したりして支払いの負担を減らし、借金の完済を目指します。 |

|---|---|

| 個人再生 | 借金の返済が難しいことを裁判所に認めてもらった上で大幅に減額してもらい返済を目指します。住宅などの一部資産は保有したままで手続き可能です。 |

| 自己破産 | 借金の返済ができないことを裁判所に申立て、すべての借金を免除してもらいます。所有している資産は原則処分の対象となります。 |

支払い減額や支払いがすべて免除になるので、リボ払いの支払いに苦労している人には魅力的に映るかもしれません。

しかし、債務整理には次のようなデメリットがあります。

- 信用情報機関に事故情報が登録される

- 新たなローン契約やクレジットカード発行ができなくなる

- 自己破産は家や車などの資産が処分されてしまうため生活に影響を及ぼす可能性がある

- 一部職種は自己破産を行うと就業できない

- 弁護士や司法書士に依頼する費用がかかる

簡単な手続きではないので、慎重に検討する必要があります。

弁護士・司法書士事務所が実施している無料相談を活用するのもいいでしょう。

以下は、債務整理の無料相談におすすめの弁護士・司法書士事務所です。

債務整理を迷ったら、ぜひチェックしてみてください。

フリーダイヤルの電話相談可。365日24時間受付。

【公式】https://thank-law.jp/

借金問題に特化した事務所。比較的安めの費用設定。

【公式】https://hibari-law.net/

女性専用の無料相談窓口あり。周囲にバレないよう徹底対応。

【公式】https://honoka.or.jp/

できるだけカードを使わず現金支払いにする

できるだけカードを使わず現金支払いにするのも対処法のひとつです。

新たな買い物をカードでしないことで、元金が膨らむことを防げます。

独自アンケート調査では次のような努力の声が。

- カードの利用を減らし、できるだけ現金で過ごした(30歳 女性)

- 毎月の出費をカードではなく現金のみにして、リボ残高返済に努めています(36歳 男性)

- 日常生活でカードを使わないように気をつけた(48歳 女性)

現金だとお金を使った感覚がわかりやすいので、支出の管理や節約の癖がつきそうです。

また、カードを使わないとネットショッピングや通販の決済が面倒になるので、ネットショッピングや通販での使いすぎも抑制できそうですね。

ただし、あくまでも新たなリボ払いの総額が増えないだけで、リボ払いの支払いが減るわけではないことを理解しておきましょう。

リボ払いよりも金利が安い他のローンへ借り換えする

リボ払いの支払いがしんどいなら、他のローンへ借り換えするのも対処法のひとつです。

「借り換え」とは、リボ払いよりも金利が安いローン等に乗り換えることで、返済総額や月々の返済額を減らす方法です。

具体的には次のような方法があります。

- 銀行のおまとめローンを利用して、支払いを一本化した(32歳 男性)

- フリーローン等で金融機関から借り換えをして金利を下げ、続きの支払いを抑えた(34歳 男性)

例えば、銀行のカードローンやフリーローンだと、リボ払いより金利が低くなり、返済総額が減ることも少なくありません。

複数のリボ払いがある場合、ひとつのローンにまとめることで管理しやすくなるメリットもあります。

ただし、借り換えには以下のような注意点もあります。

- 新たな借入審査がある

- 金利を大幅に引き下げられないこともある

- 借り換え時に手数料が発生することもある

- リボ払いのおまとめには対応していない場合もある

新たな借入先の金利や返済条件もしっかり確認するようにしましょう。

メリットと注意点を理解した上で、借り換えするか検討してみてください。

リボ払いの相談に関しては、以下の窓口があるので、借り換えはもちろん、その他の支払いの悩みなども相談してみてはいかがでしょうか。

- 借り換えに利用できるローン商品を扱っている金融機関

- 一般財団法人 日本クレジットカウンセリング協会

- 法テラス

リボ払いが苦しいときは、「カードローン」や「フリーローン」への借り換えを行い、一括返済することを検討してみてはいかがでしょうか。

カードローンやフリーローンは、リボ払いよりも金利が低い傾向にあるため、総支払い額を減額できる可能性が高いからです。

まだまだ完済までに時間がかかりそうな人には、使える対処法だと言えるでしょう。

返済の終わりが見えてきている人や、なんとか返済を続けたい人は、支出を抑えながら収入アップを目指すのがおすすめです。

節約して支出を抑えられた分、返済へと回せますし、さらに収入を増やすことで返済スピードを上げることにもつながります。

「債務整理」に関してはデメリットも大きいので、最終手段として慎重に検討することをおすすめします。

これ以上残高を増やさないように注意しながら、支払い計画を立て直してみてください。

リボ払いを利用するタイミングごとの注意点と対処法

「リボ払いの返済が苦しい」とならないためにも、リボ払いが頭をよぎったら、負担の少ない支払い方法の検討や、状況に合った対処を心がけてみてください。

では実際に、リボ払いはどういったタイミングで使われることが多いのでしょうか。

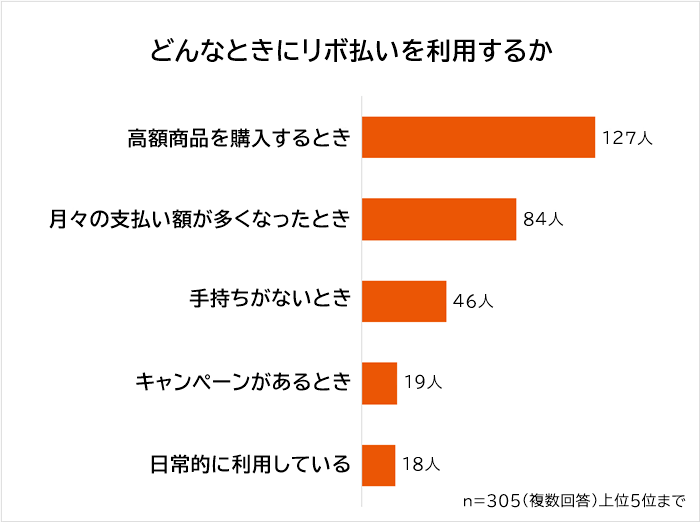

リボ払いを利用したことがある305人に「リボ払いを利用するタイミング」を聞いたところ、回答は以下のようになりました。

1位になったのは「高額商品を購入するとき(127人)」です。

2位「月々の支払い額が多くなったとき(84人)」、3位「手持ちがないとき(46人)」と続きます。

以降、4位「キャンペーンに釣られて(19人)」、5位「日常的に利用している(18人)」の結果となりました。

「高い商品を買うとき」にリボ払いを利用する人が多いとわかります。

利用するタイミング別に、リボ払い以外の支払い方法や対処法を紹介するので、「リボ払いは不安かもしれない」と感じる人は参考にしてみてください。

高額商品を購入するときに注意する

- 比較的高価な物を購入した際に、キャッシュでは支払えないのでリボ払いを利用します(28歳 男性)

- 一回払いでは高額だがローンを組むほど高くはないものを買うとき。たとえば10万円くらいの品物を買うとき(37歳 女性)

- 高額なものを購入した時に、ローンを組んだと思って利用する(50歳 女性)

リボ払いを利用するタイミングで最も多かったのが「高額商品を購入するとき」でした。

具体的には「家電」「旅行費用」「美容クリニックの支払い」「引っ越し費用」時など注意しましょう。

例えば「家電が壊れて買い替える」など急に高額な商品を購入することになった場合、一括では支払いが難しいことも多いでしょう。

そのため「ローン」や「分割払い」と同じような感覚でリボ払いを利用している人もいるとわかりました。

リボ払いが不安なら、高額商品を購入する際は、次の支払い方法を選択肢に入れてみてはいかがでしょうか。

| クレジットカードの分割払い | 希望の分割回数を決めて、「毎月分割した額と分割手数料を合わせた額」を支払う。 |

|---|---|

| ショッピングローン | 商品購入代金を信販会社が販売店へ立替払いするシステム。 |

| フリーローン | 資金の使い道が自由な個人向けローン。 |

リボ払いより金利やトータルの支払い額を抑えられる可能性があります。

それぞれの支払い方法について詳しく見ていきましょう。

クレジットカードの分割払いも、3回以上の分割には手数料がかかります。

ただし、分割回数が少なければ、手数料がかかる期間も短くなるため、リボ払いよりも手数料を抑えられる可能性があります。

また、毎月の支払い額は大きくなるかもしれませんが、3回や6回など分割回数が少なければ、手数料の総額も少なくて済むでしょう。

リボ払いは毎月の支払い額が一定であるため、支払い期間が長期化しがちですし、残高に応じて手数料もかかるため、最終的な支払い総額はどうしても大きくなってしまいます。

一方の分割払いなら、決めた回数で支払いが終わるため、長期間の返済も避けられ、最終的な支払い額も抑えやすくなるでしょう。

注意点として、分割払いに対応していない店舗もあるので、お買い物前に確認しておくのがおすすめです。

ショッピングローンのおすすめポイントは、店舗によって24回や36回など、比較的多くの回数まで金利手数料を0円にしていることがある点です。

長期間の支払いでも金利手数料が0円なら、リボ払いのように返済期間が長くなるほど手数料負担がどんどん大きくなることはありません。

ショッピングローンの金利相場は年率12.0%〜15.0%で、一般的な傾向として、回数が少ないほど金利が低く設定されています。

リボ払いの手数料相場が実質年率15%程度なので、たとえショッピングローンで金利を負担することになっても、支払い額を抑えられる可能性は高いでしょう。

注意点は次のとおり。

- 審査があるため、返済の滞り、複数の債務がある場合は審査に通過しにくくなることもある。

- ショッピングローンの対象額や「一回の支払い額は30,000円以上」など、利用条件が設定されている場合もある。

- 信販会社に加盟している店舗のみ利用可。

「家電量販店」「美容クリニック」「ジュエリーショップ」など、高額商品を販売する店舗で取り扱っていることが多いです。

当該商品を購入する際は、ショッピングローンの有無を確認し、金利手数料が無料になる回数内で契約するなど上手く活用してみてください。

フリーローンは主に銀行で扱っており、金利の低さが特徴です。

例えば、りそな銀行の「りそなフリーローン(無担保型)」は金利が年1.7%~14.0%で、リボ払いの手数料相場である実質年率15%程度よりも低くなっています。

ただし、審査が厳しめで時間もかかるため、高額商品を購入する前に、計画的に申し込んでおく必要があるでしょう。

使い道は自由とされていますが、何に使うか申告や証明が求められることもあります。

まとまった金額を一度だけ借りられるため、引っ越しや家電購入など、比較的大きな支出をカバーする際に使われています。

毎月の返済額や返済期間、金利などは審査後に決まるので、希望通りの条件で借りられないことも。

しかし、リボ払いに比べると長期間にわたる返済負担は軽くなるので、検討してみる価値はあるでしょう。

月々の支払い額が多くなったときにリボ払いへ変更する

- 普段よりカードの利用額が増えてしまったとき(30歳 女性)

- 出費が立て込んで、月の支払いが多くなったとき(43歳 男性)

- クレジットカードの請求額が予想より高くなったとき(53歳 男性)

リボ払いを利用するタイミングで次に多かったのは、「月々の支払い額が多くなったとき」でした。

クレジットカードには、月々の支払いが多くなってしまったとき、請求額を確認してからリボ払いに変更できるシステムがあります。

そのため出費が重なって支払いが厳しい月に、あとからリボ払いに変更している人も多くなりました。

もし、比較的近いタイミングで収入の見込みがあるのなら、リボ払いに頼る前にカードローンを検討してみてはいかがでしょうか。

カードローンには「銀行系」と「消費者金融系」があります。

銀行系カードローンは、リボ払いより金利が低い傾向に。

一方の消費者金融系カードローンは、リボ払いより金利は高くなることもありますが、長期的に見るとトータルの負担額は少なくなる可能性も。

以下はカードローンの金利例です。

| 種類 | 会社 | 金利(実質年率) |

|---|---|---|

| 銀行系カードローン | 三井住友銀行カードローン | 1.5~14.5% |

| 消費者金融系カードローン | アコム | 3.0~18.0% |

リボ払いの手数料は一般的に実質年率15.0%ですが、支払いが長期化しやすいため手数料負担も大きくなります。

カードローンのポイントは、返済に柔軟性がある点です。

例えば、月々の支払い日の翌日が給料日なら、借り入れ後すぐの返済も可能で、金利負担を抑えられます。

ただし、リボ払いはアプリやウェブから簡単に変更して利用できますが、カードローンは審査があることを理解しておきましょう。

とくに銀行系カードローンは即日融資が難しいため、利用する際は余裕を持っての申し込みがおすすめです。

手持ちのお金がないとき分割で支払いを先送りにする

- 手持ちのお金がないけど物欲が抑えきれないとき(32歳 女性)

- 買う必要があるのに、手持ちの現金が少ないとき(43歳 男性)

「手持ちのお金がないとき」を挙げる人も一定数存在しました。

リボ払いなら支払いを分割して先送りできるからですね。

ただ、手持ちがないからと、リボ払いを気軽に利用するのはあまりおすすめできません。

手持ちがないときと言っても、いろいろなケースがあります。

それぞれのシチュエーション別に対処法を見ていきましょう。

本当に必要なものかを再確認し、購入する必要があるなら、リボ払いではなく、クレジットカードの一括払いやデビットカードを選択しましょう。

一括払いなら手数料もかからないのでおすすめです。

一括払いが難しい、残高が不足しているような場合は、購入を見送るのもひとつの選択肢です。

しっかり返済計画を立てて、本当にリボ払いでいいのか検討してみましょう。

金額や支払い期間によっては、「分割払い」「カードローン」などを検討してみるのも選択肢のひとつです。

リボ払いは、支払いが長期化すると手数料負担も大きくなるため、最終手段にしてみてはいかがでしょうか。

もし家族や友人と一緒にいるのであれば、お金を貸してもらうのも方法のひとつ。

ただし、借りる金額や関係性によってはトラブルになることもあるので慎重に検討しましょう。

そもそも購入予定がなかったわけですから、手持ちがないなら諦めるか、冷静になる期間を設けてみてはいかがでしょうか。

衝動買いしてみたものの、「やっぱり使わない」「いらない」となっても、リボ払いの支払いを続けなくてはいけません。

リボ払いにすると手数料が上乗せされるため、高い買い物になってしまう可能性も。

のちのち支払いに困る原因となる場合もあるので、衝動買いのリボ払いはおすすめしません。

キャンペーンに釣られてリボ払いを使用する

- ポイント特典キャンペーンなどがあるとき(23歳 男性)

- 「リボ払いによるポイント還元で利息分が相殺される」などの特典があるとき(38歳 女性)

- キャッシュバックキャンペーンがあるとき(52歳 女性)

「キャンペーンがあるとき」と回答した人もいました。

クレジットカード会社では「リボ払いすると◯円分のポイントプレゼント」といったキャンペーンを実施していることがあります。

利息を差し引いてもプラスになる場合があるので、キャンペーンに惹かれてリボ払いを使った人もいました。

「普段は使わないが、キャンペーンに釣られて」という人も多いとわかります。

長い目で見て、キャンペーン特典が本当にお得かどうか見極めるようにしましょう。

目先のポイントやキャッシュバックにつられてリボ払いにした結果、手数料負担が増えて支払いが大変になってしまう人も。

例えば、次のようなケースがあります。

- キャンペーン月だけリボ払いだと思っていたら、自動リボ設定に切り替わっていた。

- 条件を満たすために無駄なショッピング利用をしてしまい、挙げ句の果てに手数料負担が重くのしかかっている。

お得な特典をつけてリボ払いのキャンペーンを行うのは、クレジットカード会社にとってリボ払いの手数料が収入源になっているからです。

キャンペーンに参加したら、解除のタイミングや解除後の確認、今後の支払いがどうなるのかなどに気をつけましょう。

生活が苦しくて日常的に利用している

- カード払いは全部リボになっている(27歳 男性)

- 毎月お金が足りないので、日常的に利用している(35歳 男性)

「日常的に利用している」という人も。

日常的にリボ払いしている理由は「生活が苦しいから」など。

毎月の支払い金額を一定にしたくて、日常使いしている人もいるかもしれません。

よく理解しないままリボ払いを日常的に使っているなら、解約することをおすすめします。

日常的にリボ払いを利用しているということは、「自動リボ払い」の可能性が高く、この先も支払いの負担が大きくなると考えられます。

事前に登録・設定することで、クレジットカードでの買い物がすべて自動的にリボ払いになる仕組みのことです。

解約するためには、クレジットカード会社に連絡して手続きを行わなくてはいけません。

ただし、リボ払い専用カードは、残高を完済した後に解約するなど、契約内容やカードの種類によっては手続きが簡単にできないことも。

また、リボ払いを解除しても残高の返済は続くため、利用残高が少ないうちに解除を検討するのがいいでしょう。

あまりにも利用残高や手数料が膨らんでいる場合は、債務整理も選択肢のひとつです。

「債務整理におすすめの弁護士・司法書士事務所10選」の記事で紹介している事務所に相談してみてはいかがでしょうか。

【305人に聞いた】リボ払いのメリット・デメリット

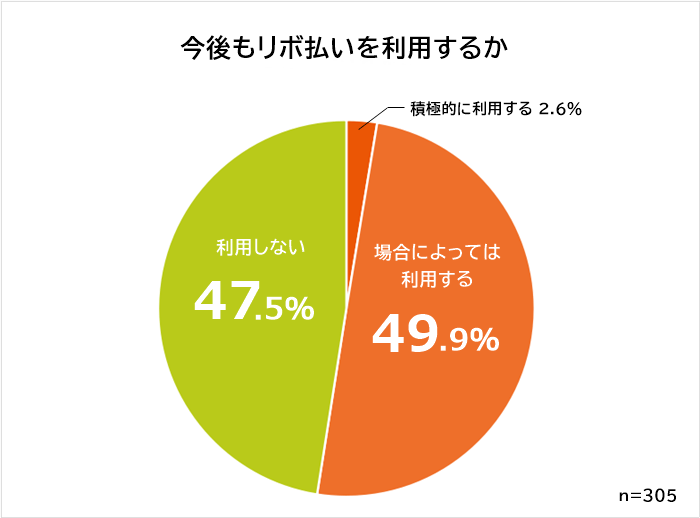

リボ払いを利用したことがある305人に「今後もリボ払いを利用しますか」と聞いたところ、回答は以下のようになりました。

「積極的に利用する」「場合によっては利用する」と答えた人が合わせて52.5%、「利用しない」が47.5%と約半々の結果に。

リボ払いにはメリットがある一方でデメリットもあるため、上記のような結果になった可能性があります。

具体的な回答とともに、リボ払いのメリット・デメリットについて解説するので、押さえておきましょう。

リボ払いのメリット1.利便性が高い

リボ払いのメリットとして、利便性の高さが挙げられます。

リボ払いに対応したクレジットカードを持っていれば、必要なときにリボ払いを選択できるからです。

買い物時だけでなく、お金を使いすぎたなと思ったら「あとからリボ」に変更することも可能です。

各種ローンを新規で利用する場合は審査がありますし、キャッシングは前もってATMなどでお金を引き出しておく必要もあります。

今後もリボ払いを利用する人たちも、次のような回答を寄せています。

- 便利だから。損しているのはわかるが、その場しのぎで使用してしまうと思う(27歳 女性)

- 借入やキャッシング等より利用する敷居が低く、計画的に利用するのであれば便利な仕組みだと思うため(42歳 男性)

手間などが省けるリボ払いは利便性の高い支払い方法だと言えるでしょう。

リボ払いのメリット2.毎月の支払い金額が一定に抑えられる

毎月の支払額が一定に抑えられるのも、リボ払いのメリットのひとつです。

リボ払いとは、事前に金額を決めて、毎月の支払いを行う方法なので、利用金額や件数などで月々の請求額は影響されません。

例えば、毎月の支払いを10,000円に設定した場合、50,000円を利用したとしても、毎月の請求額は10,000円(元金)+手数料となります。(※元金定額方式の場合)

そのため、毎月の会計管理もしやすく、まとまったお金が用意できなくても支払い金額が抑えられれば、支払いも苦になりません。

今後もリボ払いを利用する人たちからは、次のような回答が。

- お金のない私には、多少の手数料を払えば月々の支払い金額が抑えられ、支払いを先延ばしにできるメリットが大きいからです(30歳 女性)

- どうしても出費がかさむときはあるから(50歳 男性)

こういったメリットがあるため、「リボ払いはやばい」と言われながらも利用されているわけですね。

ただ、メリットだけでなく、リボ払いには大きなデメリットもあるので注意しましょう。

リボ払いのデメリット1.手数料がかかる

リボ払いのデメリットは、手数料がかかることです。

一括払いや2回払いだと手数料はかかりませんが、リボ払いは利用残高をもとに手数料が計算され上乗せされます。

今後はリボ払いを利用しない人たちは、次のような回答を寄せています。

- 金利で取られる手数料がもったいないから(29歳 女性)

- 金利負担が高すぎて支払いが厳しくなると分かったため(59歳 男性)

金利はクレジットカードによって異なりますが、一般的に実質年利15.0%です。

利用残高が大きくなれば、必然的に手数料も高くなってしまいます。

以下は、10万円の商品を購入した際の支払い方法別シミュレーションです。(調査日:2025年2月)

| 支払い方法 | 総支払い額 | 手数料・金利 | 手数料 | 支払い回数 | 月額支払い |

|---|---|---|---|---|---|

| 一括払い | 10万円 | なし | 0円 | 1回 | 10万円 |

| 分割払い(※1) | 10万3,475円 | 実質年率15.00% | 3,475円 | 5回 | 2万451円~2万755円 |

| カードローン(※2) | 10万4,543円 | 実質年率18.00% | 4,543円 | 5回(※4) | 2万908円 |

| リボ払い(※3) | 10万6,598円 | 実質年率15.00% | 6,598円 | 10回 | 1万123円~1万1,146円 |

(※1)JCBショッピング分割払いのシミュレーション

(※1)アコムご返済シミュレーション

(※1)JCBショッピングリボ払いのシミュレーション(残高スライド標準コースで計算)

(※1)6回目に残額3円あり

同じ10万円の商品でも支払い方法によって総支払い額に差があり、リボ払いが最も負担の大きい支払い方法だとわかります。

クレジットカード会社やカードローン会社のホームページには、手数料や金利の計算ができる、シミュレーターが用意されています。

ぜひ一度、自身が利用しているカード会社のシミュレーターを使って、利用額にどれだけの手数料がかかるのか計算してみてください。

リボ払いのデメリット2.設定金額によっては支払い期間が長くなりなかなか完済できない

リボ払いの大きなデメリットのひとつとして、設定金額によっては支払い期間が長くなり、なかなか完済できないことが挙げられます。

支払い期間が長くなれば手数料負担も増え、最終的な総支払い額も大きくなってしまうからです。

今後はリボ払いを利用しない人からは次のような回答がありました。

- 毎月の請求を見て「まだ支払いが続くのか」とうんざりした経験があるので、もう利用しないと思う(45歳 女性)

リボ払いの設定金額は、決められた範囲内なら個々で選べるため、無理のない低い金額を設定しがちです。

月々の支払い額が少ないと楽ではあるものの、実際には支払いを先延ばしにしているだけで、利用すればするほど支払い総額も膨らみます。

リボ払いを利用する際は、収入や家計などを考慮しながらしっかりと計画を立てて、設定金額を決めるようにしましょう。

リボ払いのデメリット3.利用額や残高などが把握しづらい

利用額や残高などが把握しづらいのもリボ払いのデメリットです。

リボ払いで高額な買い物をしても、毎月の支払い金額はほとんど変わらないため、翌月の請求額で大きな買い物をしたことに気付きにくいわけですね。

一方の一括払いなら、「今月は10万円も請求が来たけれど、確か高額な買い物をしたからだな」と気付けます。

今後はリボ払いを利用しない人からも、次のような回答がありました。

- 使ってみて金銭感覚がおかしくなりそうだったから(35歳 男性)

金銭感覚が麻痺して、どんどんリボ払いで買い物やサービスを利用し、気付けば支払い額がとんでもないことになっているケースも。

最近はクレジットカードの請求書もペーパーレス化され、Web明細が多くなっています。

自分から利用状況を確認しなければ、利用額や残高なども把握できず、高額な支払いになってしまう可能性も高いです。

リボ払いを利用する場合は、毎月の明細書チェックを忘れないようにしましょう。

リボ払いは積極的に使うよりも、必要なときだけ利用する使い方がいいのではないでしょうか。

高い金利の手数料が発生するため、支払い総額が多くなってしまい、支払う期間も長くなるため、決してお得ではないからですね。

もちろん月々の支払い負担を定額にしたり減らせたりするメリットもあります。

自身の経済状況や支払い能力を考慮した上で、リボ払いの利用を検討するようにしましょう。

リボ払いの種類について解説

リボ払いにはさまざまなタイプや支払い方式があります。

サービスの仕組みをしっかりと理解した上で、利用の判断をしていきましょう。

リボ払いには、以下4つのタイプがあります。

| リボ払いのタイプ | 特徴 |

|---|---|

| 事前登録型リボ払い | 事前に自分で毎月の支払い額を決め、指定金額を超えた分は翌月以降にリボ払いで支払います。 |

| 利用後変更型リボ払い(あとからリボ払い) | 買い物やサービス利用後に、ネットや電話などでカード会社に申し出てリボ払いにしてもらう方法です。 |

| 店頭リボ払い | リボ払いに加盟している店舗でカード利用時に、支払い方法を「リボ払い」と申し出る方法。 |

| リボ専用カード | 支払い方法がリボ払いしかないカード。 |

それぞれの特徴を理解した上で、自分の支払い計画に合ったリボ払いのタイプを選びましょう。

リボ払いには主に、「定額方式」「定率方式」「残高スライド方式」の3つの支払い方式があります。

それぞれの特徴を簡単に解説します。

利用残高が増えても毎月決まった金額を支払う方法で、「元金定額方式」と「元利定額方式」があります。

- ●元金定額方式

- 支払い期間の元金のみが一定で、元金に手数料が上乗せされる方式です。

残高が減れば手数料負担も少なくなるため、徐々に月々の返済額が少なくなります。 - ●元利定額方式

- 手数料も含めた毎月の支払額が一定。

はじめは支払額のうち、手数料の占める割合が多く、返済が進むにつれ、元金の割合が増えます。

早く完済したいなら、元金の支払いが一定の「元金定額方式」、毎月の支払額を一定にしたいなら「元利定額方式」が選ばれています。

利用残高に対して、クレジットカード会社が事前に決めた一定の割合(定率)を乗じて計算する方式です。

支払い額のうち一部を手数料として、残りが元金の支払いに充てられます。

利用残高に対して支払い額が決まるため、徐々に月々の支払いが減ります。

定率が低いと、元金が減りにくく、返済が長期化するため注意しましょう。

利用残高に応じて毎月の支払い額が変わる方式です。

利用残高に応じた返済額は各クレジットカード会社によって決められており、毎月の支払い額は段階的に増減します。

例えば、利用残高が20万円未満なら毎月2万円、10万円なら毎月1万円を支払うと決められています。

手数料はカードによって、支払い額に加算して支払うか、一定の支払い額に手数料を含めて支払う方法があるので確認してみてください。

リボ払いを理解して利用するためのQ&Aコーナー

「リボ払いはやばい」とも言われていますが、仕組みやデメリットなどを理解した上で活用すれば怖くありません。

リボ払いをより理解して利用するために、Q&A形式で疑問にお答えします。

Q.リボ払いを利用するとローンの審査に影響しますか?

A.利用状況によっては審査に影響を与える可能性があります。

リボ払いの利用状況は個人信用情報に記録されているからです。

過去にリボ払いの長期滞納があったり、現在リボ天になっていたりする場合は影響する可能性が高いでしょう。

リボ天とは、利用限度額の上限までリボ払いを使っている状態のこと。

支払いがいっぱいの状態なわけですから、「支払い能力がない」と判断されてしまうことも。

また、リボ天でなくても、支払い残高が数十万円以上ある場合は、不利になる可能性もあります。

リボ天はもちろん利用残高がある場合は、すべて支払った上で、信用力を高めてローンの審査を受けましょう。

Q.リボ払いの支払いが遅れたらどうなりますか?

A.遅延損害金が発生しカードも利用停止になります。

対応はカード会社によって異なりますが、滞納1日目に発生するのは遅延損害金です。

リボ払いの遅延損害金で注意したいのが、元金をもとに計算が行われること。

滞納は1万円でも元金が50万円なら、「50万円×遅延損害金の年利×滞納日数÷365日」で計算することになります。

場合によっては遅延損害金が大きな負担になることも。

さらにカードの利用停止や督促なども早い段階で行われます。

2~3ヶ月経つと、「信用情報機関」に異動情報として一定期間登録され、残額の一括請求や強制解約へと進みます。

3ヶ月以上経つと、訴訟、給料や預貯金の差押えに発展することに。

万が一遅れてしまった場合は、すぐに支払うことが大切です。

再引き落とし日の案内や振込先のアナウンスがあるはずなので、早急にカード会社に連絡をして状況を説明してみてください。

Q.リボ払いは途中で金額変更や一括返済ができますか?

毎月の支払い金額の増額・減額や一括払いは可能です。

ただし、カード会社によっては増額には対応していても、減額には対応していないこともあるので事前確認を行いましょう。

また、「増額」「減額」「一括払い」の手続き方法も、マイページで変更できたり、サポートセンターへの申し込みが必要だったりとさまざまです。

必ず利用しているカード会社に問い合わせて確認してみてください。

金額の増額や一括払いができれば、手数料負担や支払い総額の軽減が可能に。

しかし、金額の減額は月々の負担を軽減できる一方で、支払い期間は長くなってしまうので注意が必要です。

リボ払いの負担を抑えるためにも、計画的に金額変更を行いましょう。

Q.リボ払いには上限額がありますか?

A.クレジットカード契約者の信用情報や法律をもとに上限額は決められています。

クレジットカードには「ショッピング枠」と「キャッシング枠」があり、リボ払いはショッピング枠の中の「割賦枠」として設定されています。

割賦枠で設定されている上限額までリボ払いは利用可能ですが、すでに一回払いでショッピング枠の利用限度額を使いきっていると、リボ払いは利用できません。

また、リボ払いが割賦枠の限度額を超えると、超えた金額は翌月一回払いになるので注意が必要です。

カードの各枠の上限額を把握し、それぞれどれくらい使っているのか定期的に確認することをおすすめします。

Q.リボ払いが勝手に適用されていた場合の対処法は?

A.まずはカード申し込み時の書面や会員規約などを確認してみてください。

基本手に勝手にリボ払いが適用されることはありません。

考えられる可能性は次のとおり。

- リボ専用クレジットカードを契約している

- 事前に自動リボの設定を行っている

- 設定した金額以上の支払い額になると自動的にリボ払いとなる設定になっている

上記に該当しない場合、何らかの理由で自動リボに切り替わっていると考えられます。

例えば、ポイント還元のキャンペーンの条件が自動リボ設定で、理解せず応募したなどですね。

リボ払いが不要なら、リボ払いの解除を行いましょう。

解除方法はカード会社によって異なりますが、一般的に「会員用サイト」や「電話」で行えるのでサイトやサービスセンターなどに確認してみてください。

【調査総括】リボ払いは便利だけれども計画的に利用しよう

クレジットカードで高額な商品を購入するときや、月々の支払い額が大きくなってしまったときには、リボ払いを検討する人もいるでしょう。

しかしリボ払いは手数料が高く、利用額と月々の支払い額とのバランスが悪いと、なかなか支払いが終わらず苦しくなってしまうことも。

リボ払いの支払いが苦しくなった時には、「節約」や「収入を増やす」などの方法があります。

また余裕ができたときにまとめて返済すると、返済が早く終わって手数料負担が減り、返済総額が少なくなります。

リボ払いは便利ですが使いすぎると返済が難しくなるため、くれぐれも計画的に利用しましょう。